Ⅱ. マイホーム売却時の税金

消費税記載のない場合、共有財産の譲渡、増改築がある場合などの譲渡所得の計算事例

更新日:2025年9月29日

計算例16 取得費の計算・新築で消費税あり

平成2(1990)年1月に6,060万円(うち消費税(3%)60万円)で取得した自己居住用の新築マンション(鉄筋コンクリート造、床面積70㎡)を令和7(2025)年5月に売却しました。この場合における取得費はいくらでしょうか。平成2(1990)年築の鉄筋コンクリート造の標準的な建築単価は1㎡当たり222.9千円です。

①経過期間 平成2(1990)年1月~7(2025)年5月⇒35年4月∴35年(6月未満切捨)

②建物取得価額 60万円÷0.03+60万円=2,060万円

③減価償却費 2,060万円×0.9×0.015×35年=973万円

④取得費 6,060万円-973万円=5,087万円

計算例17 取得費の計算・中古で消費税記載なし

平成5(1993)年2月に6,000万円で取得した自己居住用の中古のマンション(昭和63(1988)年1月築の鉄筋コンクリート造、床面積70㎡)を令和7(2025)年5月に売却しました。この場合における取得費はいくらでしょうか。昭和63(1988)年築の鉄筋コンクリート造の標準的な建築単価は1㎡当たり175.0千円です。

①経過期間 平成5(1993)年2月~令和7(2025)年5月⇒32年3月∴32年(6月未満切捨)

②建物取得価額

- 標準的な建築価額 昭和63(1988)年鉄筋コンクリート造:175.0千円×70㎡=1,225万円

- 減価償却費 1,225万円×0.9×0.015×5年=82万円

- 経過年数 昭和63(1988)年1月~平成5(1993)年2月⇒5年1月∴5年(6月未満切捨)

- 中古の建物取得価額 1,225万円-82万円=1,143万円

③減価償却費 1,143万円×0.9×0.015×32年=493万円

④取得費 6,000万円-493万円= 5,507万円

計算例18 共有資産の譲渡

本年5月に兄弟が共有する空地を5,000万円で売却しました。空地は40年前に兄が5分の3、弟が5分の2で取得しましたが、当時の売買契約書などは保存がなく取得費は不明です。売却に際し譲渡費用が150万円発生しています。この場合の譲渡に係る税金(所得税と住民税の合計額)を教えてください。

| 兄 | 弟 | 計 | ||

|---|---|---|---|---|

| 持分 | 3/5 | 2/5 | 5/5 | |

| ① | 総収入金額 | 3,000万円 | 2,000万円 | 5,000万円 |

| ② | 取得費 | 150万円 | 100万円 | 250万円 |

| ③ | 譲渡費用 | 90万円 | 60万円 | 150万円 |

| ④②+③ | 計 | 240万円 | 160万円 | 400万円 |

| ⑤①-④ | 差引 | 2,760万円 | 1,840万円 | 4,600万円 |

| ⑥ | 税率 | 20.315% | 20.315% | ー |

| ⑦⑤×⑥ | 税額 | 560万円 | 373万円 | ー |

※取得費は不明のため総収入金額の5%とし、総収入金額と譲渡費用は持分で按分して計算しています。

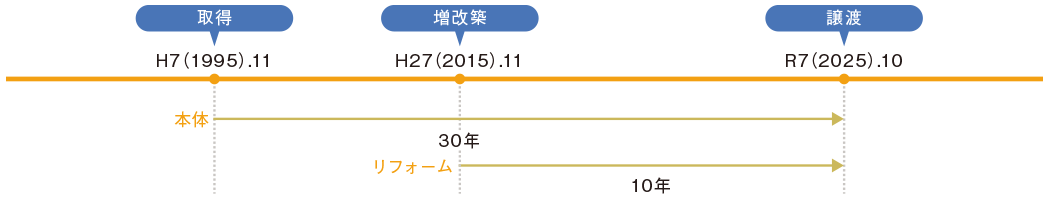

計算例19 増改築費用がある場合の取得費

令和7(2025)年10月に別荘(木造)及びその敷地を6,000万円で売却しました。この譲渡に係る譲渡費用は180万円です。この別荘は平成7(1995)年11月に5,000万円(建物4,000万円、土地1,000万円)で購入したものです。平成27(2015)年11月に1,000万円でフルリフォームを行っています。この場合における譲渡所得の金額はいくらでしょうか。

譲渡収入

6,000万円-取得費

(2,373万円+譲渡費用

180万円)=3,447万円

- 建物の本体部分の取得費

4,000万円×0.9×0.031×30年=3,348万円

平成7(1995)年11月~令和7(2025)年10月⇒30年(6月未満切捨)

4,000万円-3,348万円=652万円

- リフォーム部分の取得費

1,000万円×0.9×0.031×10年=279万円

平成27(2015)年11月~令和7(2025)年10月⇒10年(6月未満切捨)

1,000万円-279万円=721万円

- 土地の取得費 1,000万円

- ①+②+③=2,373万円

計算例20 税金の計算・長期

平成28(2016)年5月に6,000万円で取得した自己利用の駐車場を令和7(2025)年2月に7,000万円で売却しました。購入の際の登記費用は30万円でした。また、譲渡に際し仲介手数料180万円、測量費50万円、抵当権抹消費用20万円が発生しました。この場合における譲渡所得に対する税金はいくらでしょうか。

- 所有期間 平成28(2016)年5月~令和7(2025)年2月⇒5年超(お正月を6回以上越えての譲渡は長期)

-

譲渡所得

譲渡収入

7,000万円-取得費

(6,000万円+登記費用

30万円+仲介手数料

180万円+=測量費

50万円)

740万円 - 税金 740万円×20.315%=150万円

※土地の取得費は減価償却費を行わず、抵当権抹消費用は譲渡費用に該当しません。

監修

𡈽屋 栄悦(つちや えいえつ) 税理士

𡈽屋 栄悦(つちや えいえつ) 税理士

土屋栄悦税理士事務所HP

https://www.tkcnf.com/tsuchiya/index山形県

平成 8年11月 税理士登録

平成12年

9月 土屋税理士事務所開業

第71回から第73回税理士試験試験委員/租税法務学会常任理事/

東京税理士会会員相談室相談委員/元東京税理士会常務理事/元日本税理士会連合会理事

新 税理士実務

質疑応答集共著(ぎょうせい)

「租税実体法の解釈と適用・2」共著(中央経済社)

「税務における期間・期日・期限の実務」共著(新日本法規出版)

相続税・信託ガイドブック共著(大蔵財協)/税務と法務の接点共著(大蔵財協)など

お気軽に

ご相談ください

マンション、土地、一戸建の居住用不動産のほか、投資用不動産や、事業用不動産もお任せください。

また、権利関係の難しい借地権や底地権などの不動産についてもお気軽にご相談ください。