Ⅱ. マイホーム売却時の税金

相続空き家に係る居住用財産の3,000万円特別控除の判定事例と注意点について

更新日:2025年9月29日

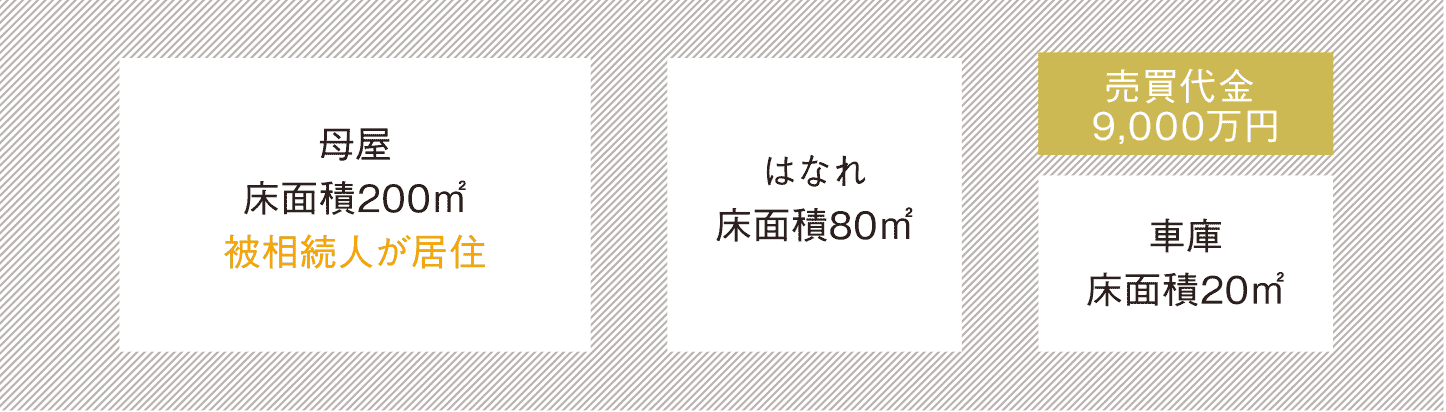

土地の上に母屋、はなれ、車庫等の建築物が複数ある場合の3,000万円控除は?

被相続人の居住していた建物に対応する部分が相続空き家の3,000万円控除の対象となります。建物を取壊して譲渡する場合にも、取壊し直前の利用状況で判定します。

相続空き家の3,000万円控除の対象となる譲渡対価は、建築物の延床面積による按分計算で求めます。

上記のような利用状況における3,000万円控除対象の売買代金は、特例によって異なります。

(1)相続空き家の3,000万円控除

相続空き家の3,000万円控除の対象となる売買代金は、被相続人が居住していた建物に対応する部分のみであるため、次のように計算します。

売買代金

9,000万円

母屋200㎡

母屋200㎡+はなれ80㎡+車庫20㎡

(2)自己の居住用財産の3,000万円控除

売買代金

9,000万円

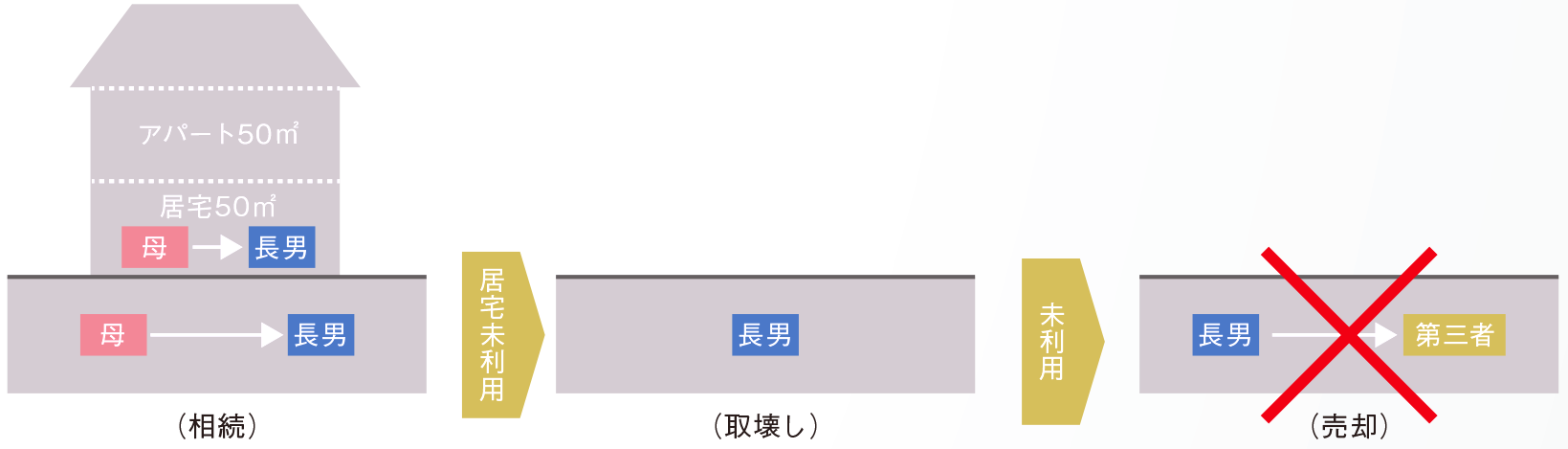

賃貸併用住宅に居住する被相続人の1人ぐらしの判断は?

1棟の建物の一部に賃貸部分がある場合において、賃借人がいるときはその家屋に1人で居住していないため、相続空き家の3,000万円控除は適用できません。

土地だけを相続した場合の相続空き家の3,000万円控除は?

被相続人から長男が被相続人の居住する家屋の敷地だけを相続し、家屋を取壊し売却している。

相続空き家の3,000万円控除は、家屋と土地の両方を相続することを要件としているため、土地のみを相続した場合には適用できません。

未登記の場合の昭和56(1981)年5月31日以前の建築時期の判定は?

未登記の場合にも昭和56(1981 )年5月31日以前にその建築工事に着手したことが、遺産分割協議書、請負契約書、確認済証(昭和56(1981)年5月31日以前に交付されたもの)、検査済証(検査済交付年月日が昭和56(1981)年5月31日以前であるもの)、固定資産税台帳の写しにより明らかにされるものも含まれます。

自己の居住用財産3,000万円控除と相続空き家の3,000万円控除を同一年に受ける場合の注意点は?

2つの特例は同一年に併用して適用できますが、年間控除限度額は3,000万円となります。

監修

𡈽屋 栄悦(つちや えいえつ) 税理士

𡈽屋 栄悦(つちや えいえつ) 税理士

土屋栄悦税理士事務所HP

https://www.tkcnf.com/tsuchiya/index山形県

平成 8年11月 税理士登録

平成12年

9月 土屋税理士事務所開業

第71回から第73回税理士試験試験委員/租税法務学会常任理事/

東京税理士会会員相談室相談委員/元東京税理士会常務理事/元日本税理士会連合会理事

新 税理士実務

質疑応答集共著(ぎょうせい)

「租税実体法の解釈と適用・2」共著(中央経済社)

「税務における期間・期日・期限の実務」共著(新日本法規出版)

相続税・信託ガイドブック共著(大蔵財協)/税務と法務の接点共著(大蔵財協)など

お気軽に

ご相談ください

マンション、土地、一戸建の居住用不動産のほか、投資用不動産や、事業用不動産もお任せください。

また、権利関係の難しい借地権や底地権などの不動産についてもお気軽にご相談ください。