マーケットレポート

マーケットレポート2025, 2

2025年2月1日時点公表分ダウンロードDOWNLOAD

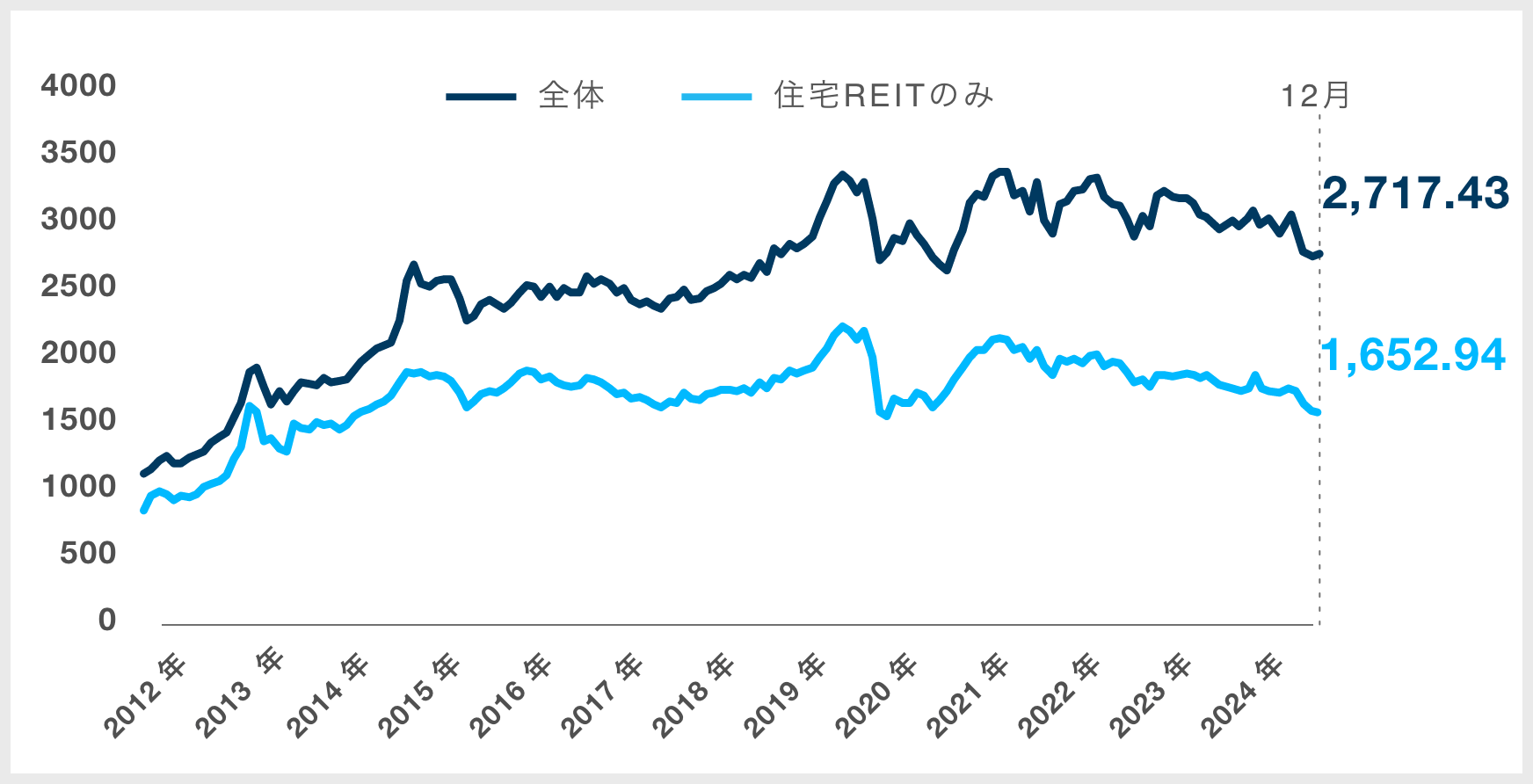

東証REIT指数

(オフィス・住宅・商業物流等)

東証REIT指数は、東京証券取引所に上場している不動産投資信託(JREIT)全銘柄を対象とした時価総額加重平均型の指数です。

流動性の低い実物不動産に⽐べ、REITは流動性が⾼いため、その指数は、【不動産価格の先⾏指標】という性質を持っていると⾔えます。ここでは、全体(緑)と住宅REITのみ(⻘)の2つを掲載しています。

東証REIT指数

- POINTデータ解説

- 24年は年間を通じてJREIT市場は低調でした。株価が好調だった後半でさえ、JREIT市場は値を下げる状況が続き、分配金利回りは5%を超える水準となり、割安感が継続しています。12月末時点では、日経平均株価が大納会で過去最高値を更新した一方、REIT指数はコロナ禍時と同程度の低水準で年を終えました。しかし、1月に入ってからはやや上昇傾向を見せています。

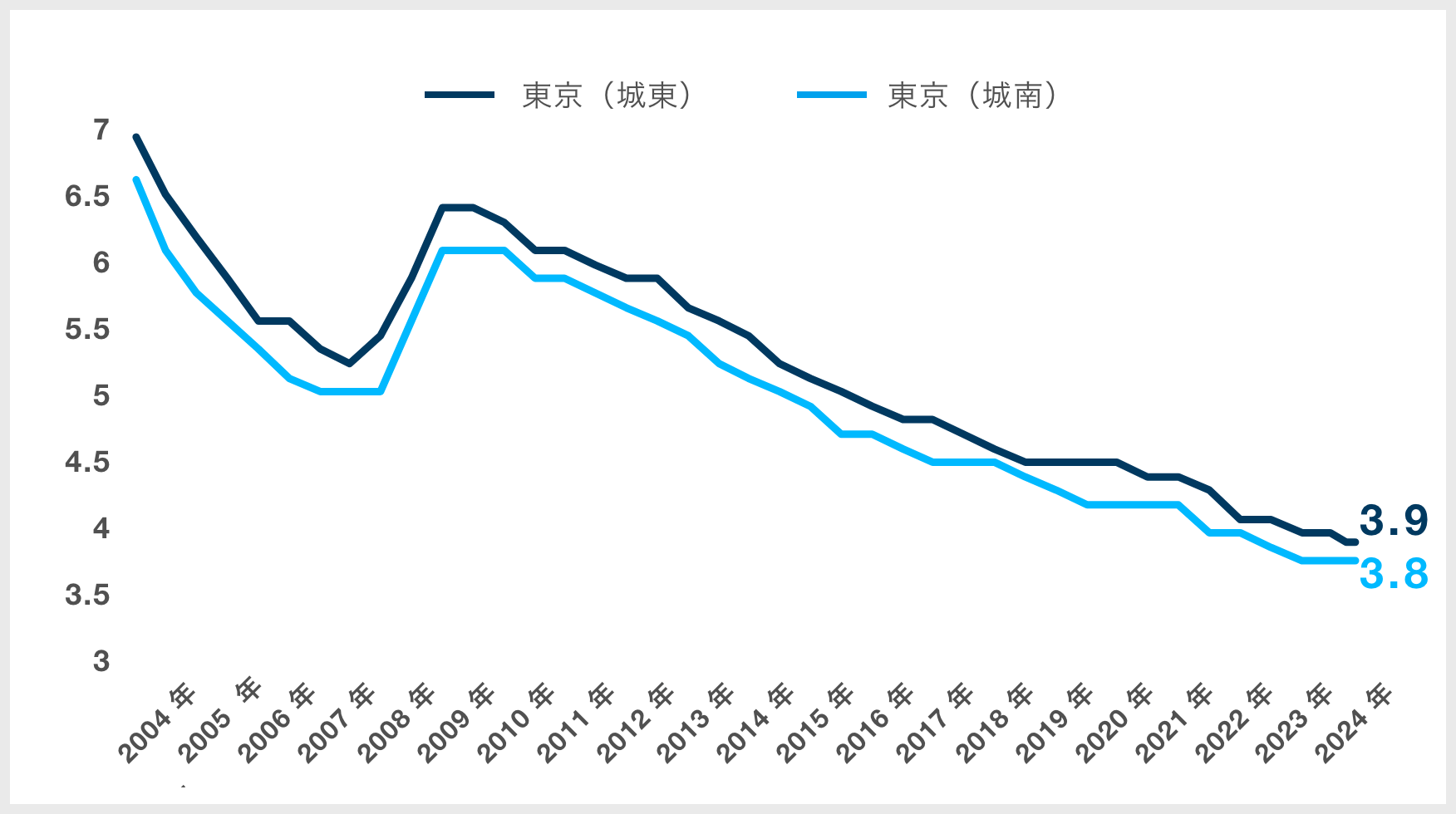

賃貸住宅の期待利回りの推移

期待利回り=キャップレート:投資家が不動産から期待する収益性(利回り)のこと。

賃料一定のもとでは、キャップレートの低下は投資不動産価格(ここではワンルームマンション)の価格上昇を意味します

(※ここで想定するワンルームは以下の通りです)

交通アクセス:最寄り駅から徒歩10分以内

築年数:5年未満

平均専用面積:25~30㎡

総戸数:50戸程度

城南地区(目黒区、世田谷区)渋谷、恵比寿駅まで15分以内の鉄道沿線

城東地区(墨田区、江東区)東京、大手町駅まで15分以内の鉄道沿線

賃貸住宅(ワンルーム)の期待利回り推移

- POINTデータ解説

- 本データのキャップレートは年2回公表(5月・11月)のため、前月分と同じです

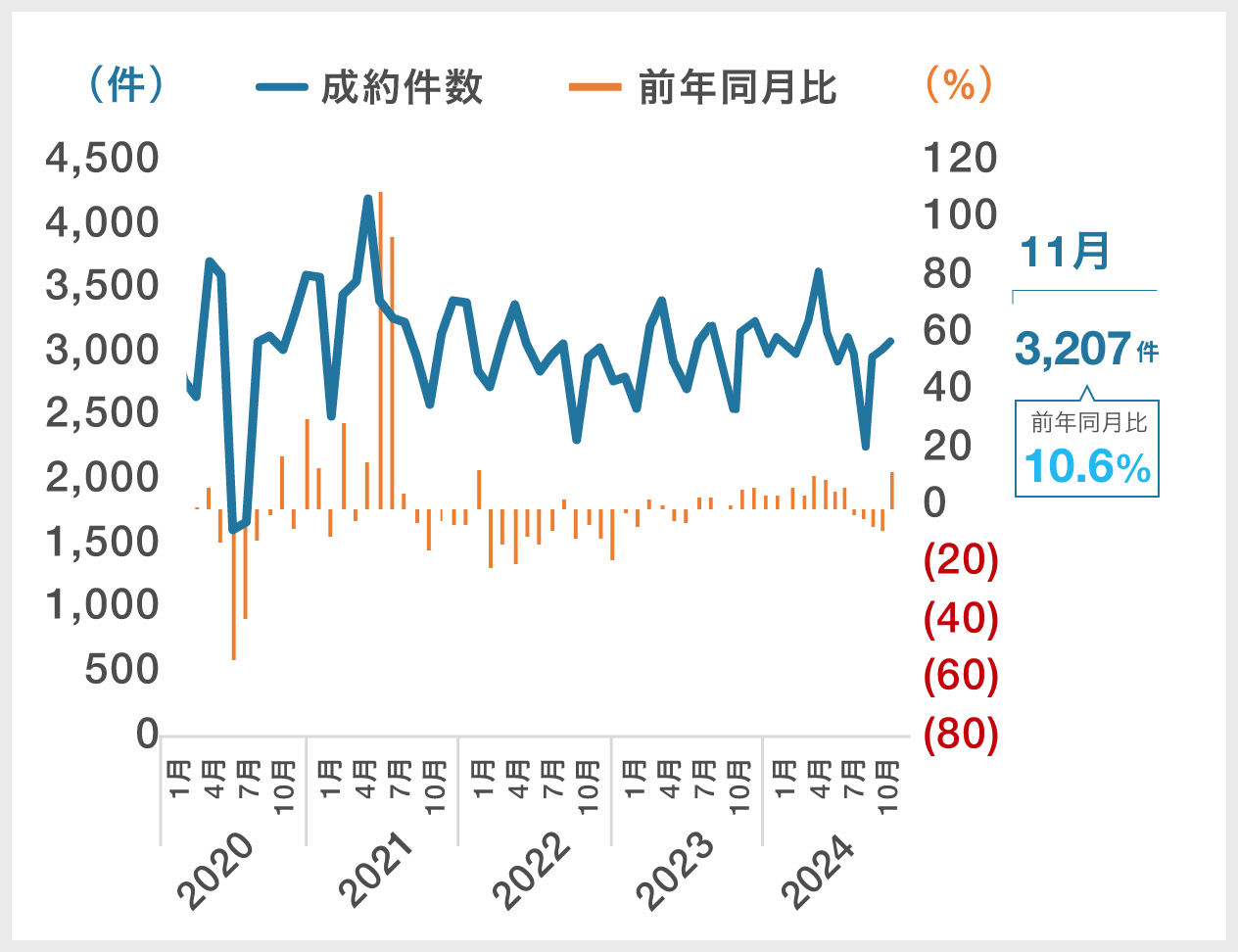

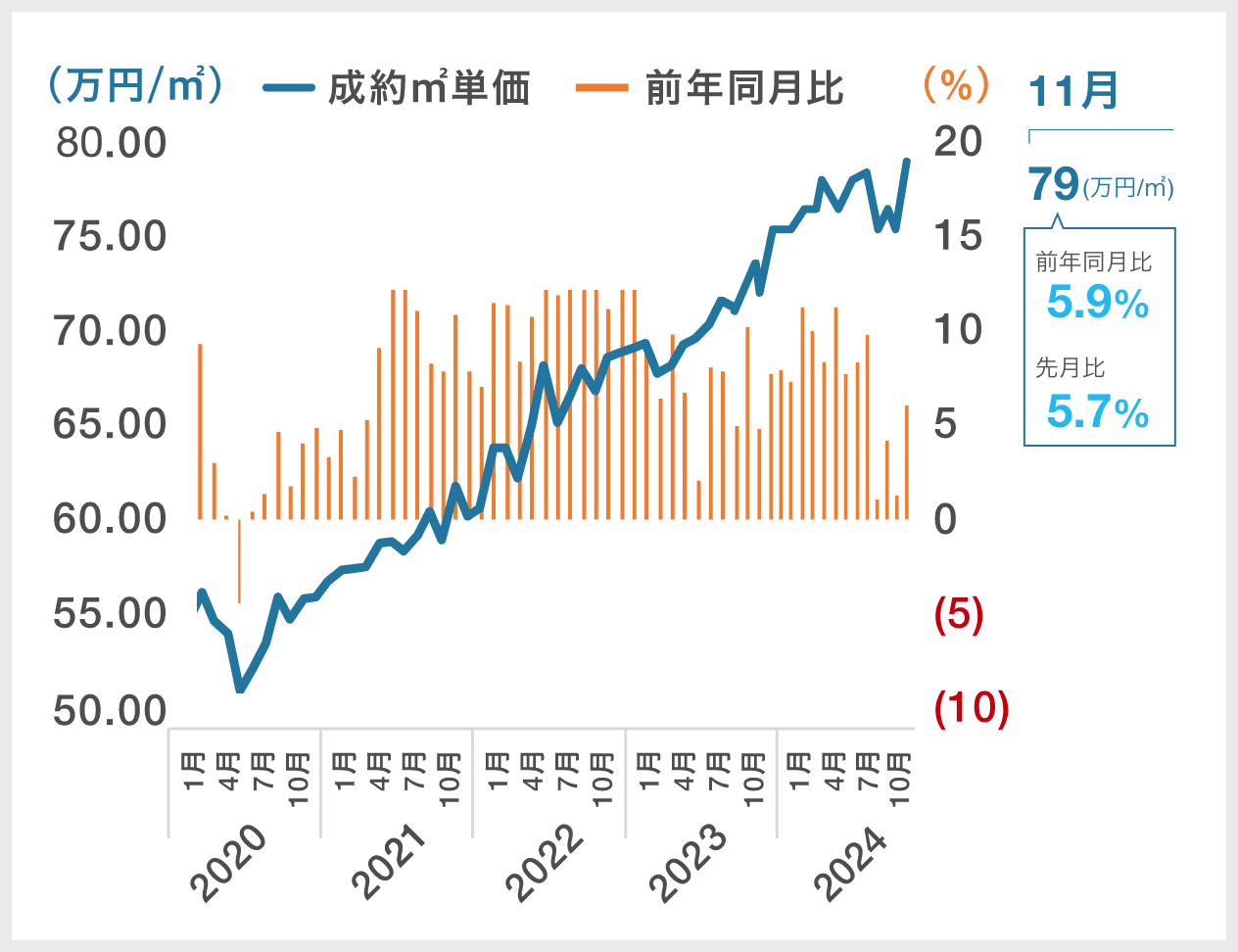

首都圏

中古マンションの成約状況

首都圏中古マンション成約状況:レインズに登録された成約物件情報を集計し、公表したものです。

新築マンションの同データでは、ブレが大きいため、マンション市況を現状分析する時は中古マンションデータを見る方が分かりやすいとされています。

成約件数

成約㎡単価

- POINTデータ解説

- 24年11月の首都圏中古マンションの成約データでは、取引件数増加、また引き続き平米単価は上昇しました。とくに都区部の1億を超える物件が好調です。

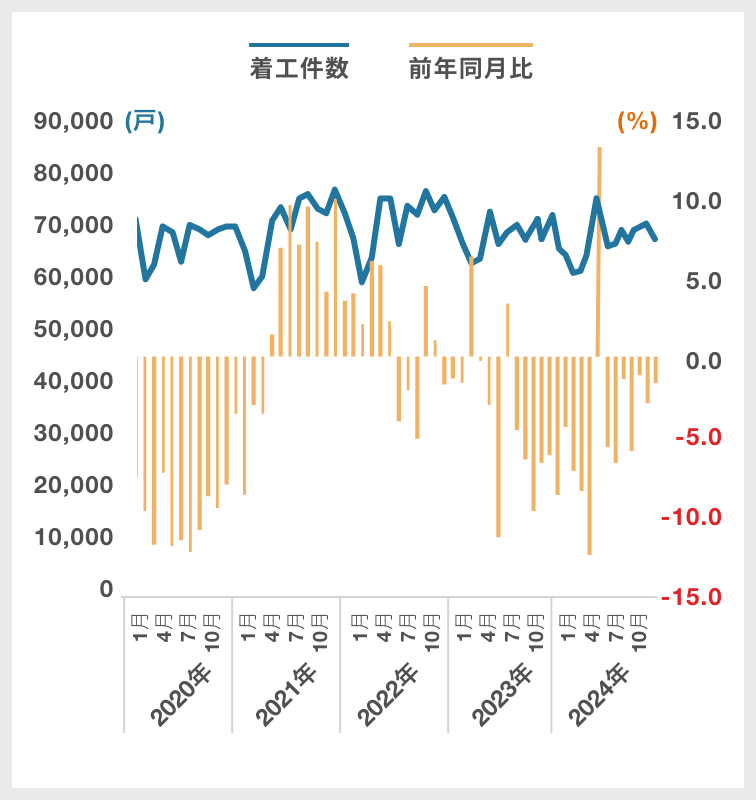

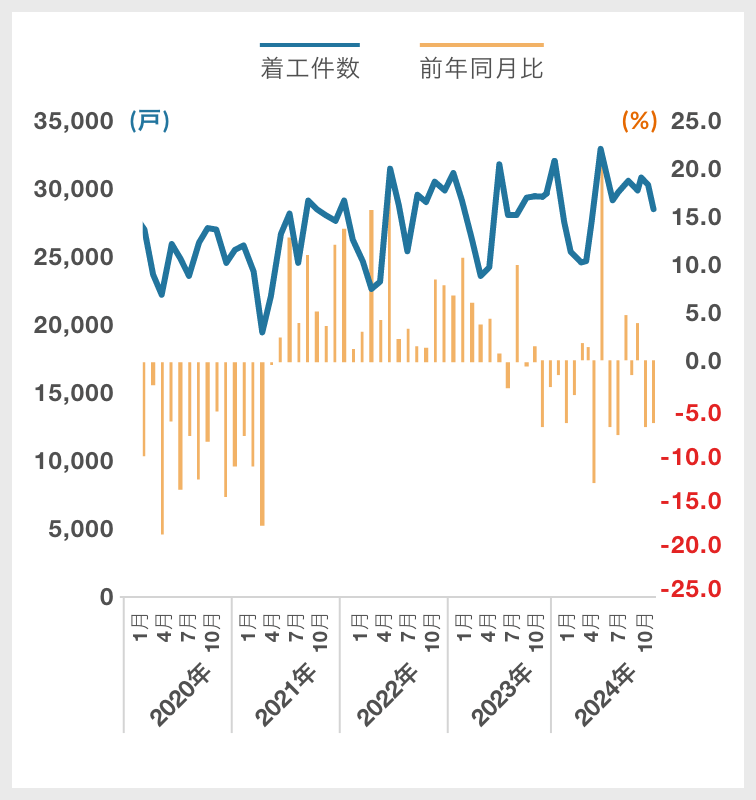

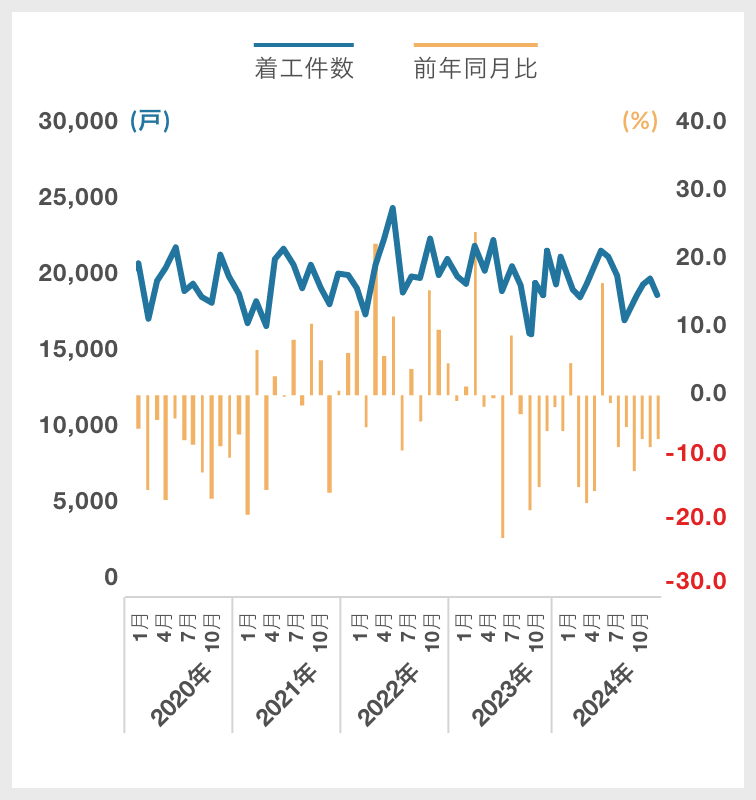

新設住宅着工戸数

新設住宅着工戸数とは、新たに建てられた住宅に関する統計で、建築主から都道府県知事に提出された建築工事の届出が毎月集計され、国土交通省から当月分が翌月末に発表されます。持ち家=所有する土地に住宅建築を行うもの、貸家=賃貸用のための住宅、分譲=分譲マンションと分譲戸建(土地+建物)の合計です。

総計(新設住宅着工戸数)

持ち家(新設住宅着工戸数)

貸家(新設住宅着工戸数)

分譲(新設住宅着工戸数)

- POINTデータ解説

- 24年11月の新設住宅着工戸数では、「持ち家」が2カ月連続で前年同月比増加となりました。長らく低迷していた「持ち家」着工戸数には、底打ちの兆しが見えてきました。一方で、貸家(賃貸用住宅)は2カ月連続して前年同月比マイナスとなっています。投資意欲は旺盛であるものの、建築適地の不足が影響していると考えられます。そのため、投資用住宅市場では中古物件の値上がりが期待されます。

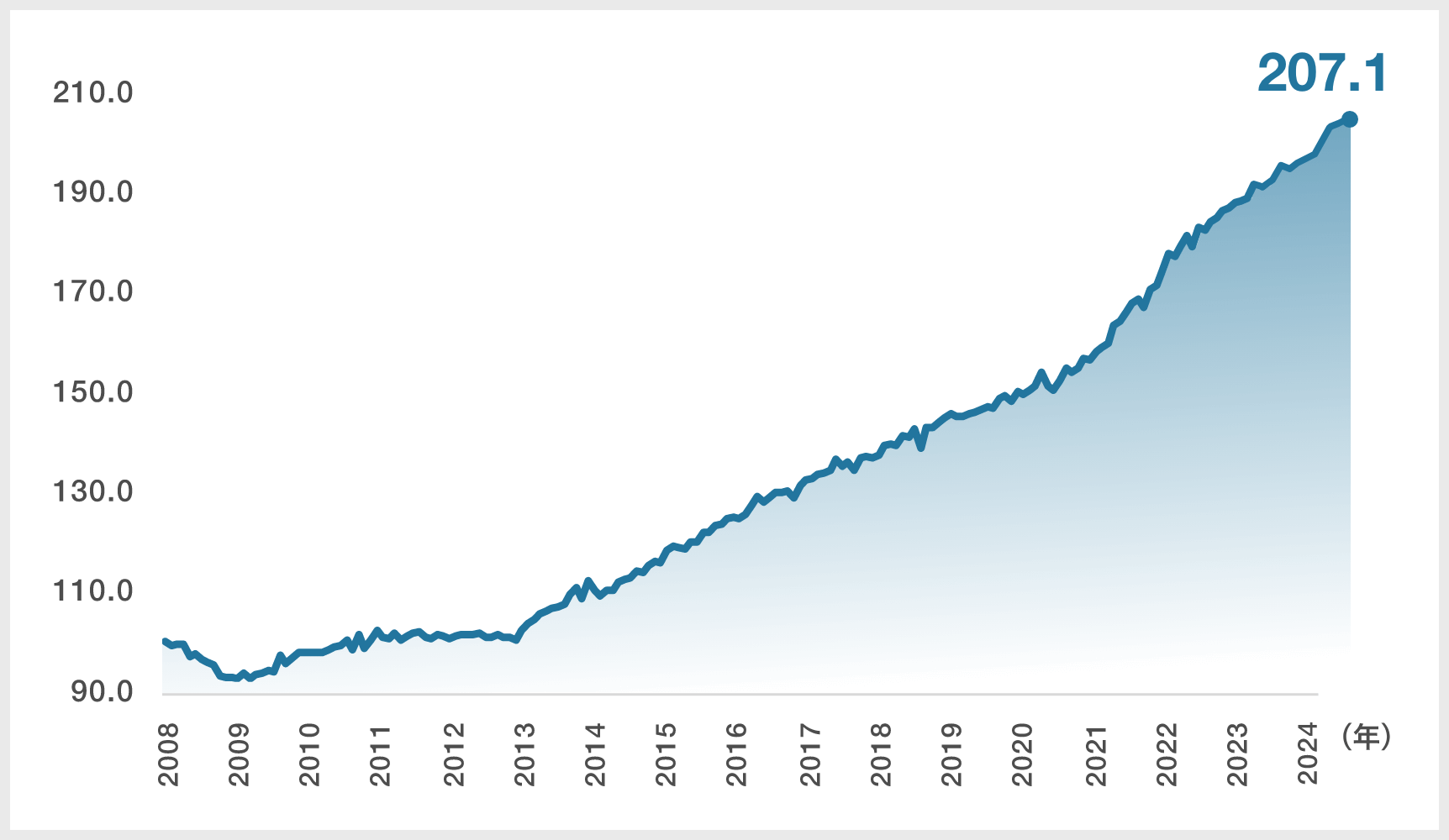

不動産価格指数

(区分所有マンション)

不動産価格指数:不動産価格指数は、全国の住宅に関して、国土交通省が実施する「不動産の取引価格情報提供制度」により蓄積されたデータを活用し、「個別物件の品質」を調整したうえで、算出・推計した指数です。

不動産価格指数(区分所有マンション)

- POINTデータ解説

- 区分マンション価格は9月も引き続き上昇傾向にありますが、前月比ではほぼ横ばいとなりました。価格上昇の停滞が一時的な現象なのか、それとも新たな傾向となるのかについては、もう少し注視する必要があります。

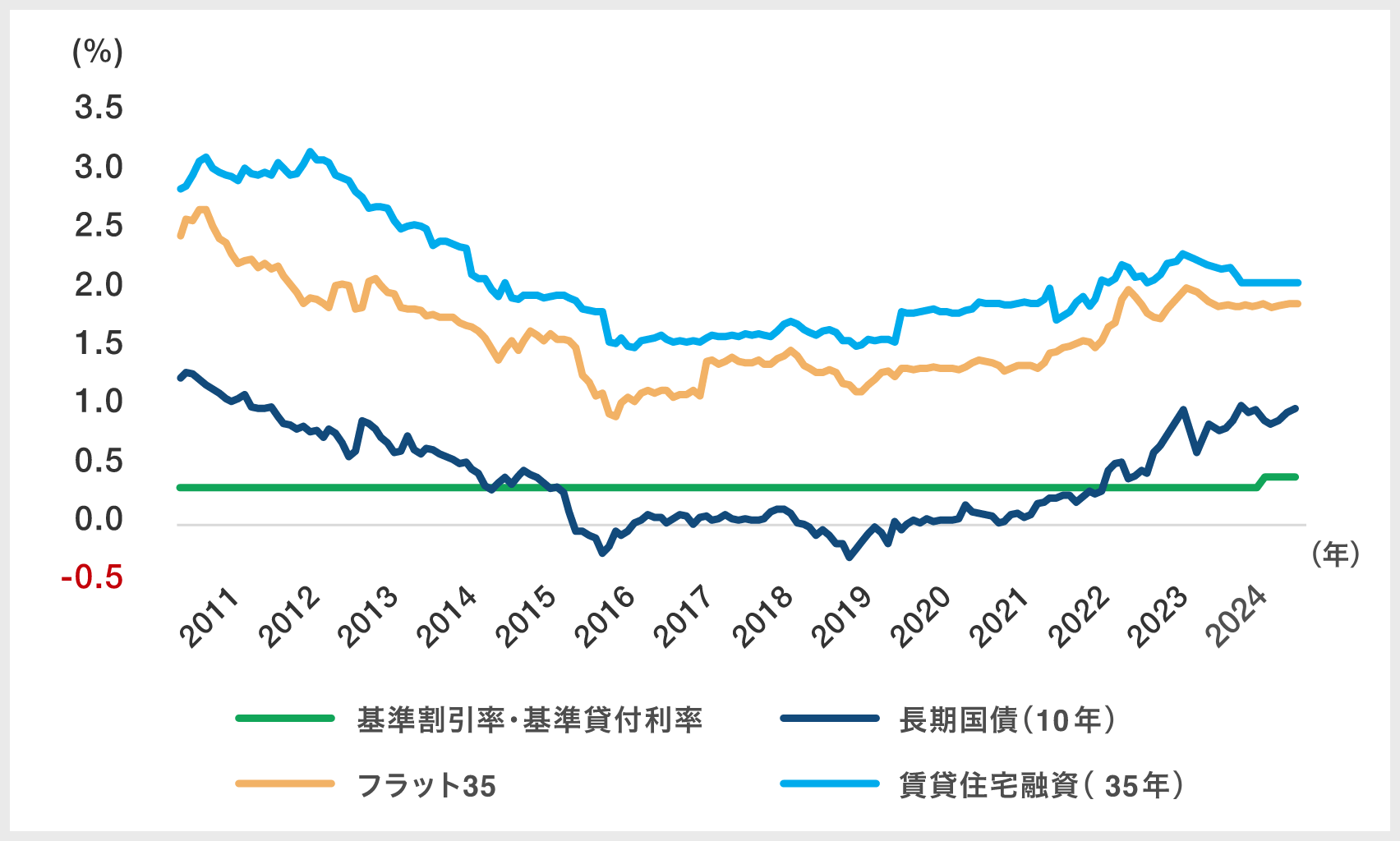

各種金利の推移

基準割引率・基準貸付利率:

日本銀行が、個別の金融機関に対して資金を貸し出す際の基準金利のことです。2006年に「公定歩合」から「基準割引率および基準貸付利率」に名称が変更され、基準貸付利率は短期の市場金利の事実上の上限としての役割を担うようになっています。

(出典)日本銀行HP

長期国債(10年):

償還期間が10年の国債の金利。月末の数値を採用しています。

(出典)財務省HP

フラット35:

返済期間21年以上の金利(融資金額9割以下) で、最多金利を採用しています。

(出典)住宅金融支援機構

賃貸住宅融資(35年):

賃貸住宅用の長期固定ローン金利です。前月下旬の金融情勢などに基づき金利を決定したと想定した場合の参考金利で、2カ月後に住宅金融支援機構債券の利回り、その他のコストを加味して決定される予定の金利が適用され、金融情勢の変化などによって金利が変更となる場合もあります。

(出典)住宅金融支援機構

各種金利の推移

- POINTデータ解説

- 主な金利に大きな変化はありませんが、12月後半には長期国債金利が上昇傾向を示しました。25年1月に入っても、緩やかな上昇が続く可能性が高いと考えられますが、大幅な上昇には至らないでしょう。

- ご留意事項

- 不動産投資はリスク(不確実性)を含む商品であり、投資元本が保証されているものではなく、元本を上回る損失が発生する可能性がございます。

- 本マーケットレポート に掲載されている指標(例:利回り、賃料、不動産価格、REIT指数、金利など)は、

不動産市場や金融市場の影響を受ける変動リスクを含むものであり、これらの変動が原因で損失が生じる恐れがあります。

投資をする際はお客様ご自身でご判断ください。当社は一切の責任を負いません。 - 本マーケットレポートに掲載されている情報は、2025年2月1日時点公表分です。

各指標は今後更新される予定があります。 - 本マーケットレポートに掲載した記事の無断複製・無断転載を禁じます。

- 2025年2月 マーケットレポート

その他のトピックス - 賃貸住宅投資リスクは減少傾向にある?

- 実質金利はマイナス金利状態?

- マーケットレポート・コラム

トップへ戻る